Évolution des conflits et reconfigurations de l’industrie de l’armement : l’hypothèse des deux marchés

DEFENSE&Industries n°18

Josselin Droff,

Julien Malizard,

juin 2024

Dans une perspective économique d’analyse du marché de l’armement, le conflit actuel en Ukraine met en évidence une double contrainte pour l’industrie de défense européenne. D’un côté, on assiste à un choc de demande depuis 2022 (les Etats européens ont fortement augmenté leurs dépenses de défense et notamment d’équipement) et, dans le même temps, on observe de fortes contraintes sur la production industrielle européenne (l’offre). La hausse de la demande s’explique par trois raisons principales. Premièrement, dans un principe de solidarité internationale, il s’agit d’aider l’Ukraine à se défendre face à l’invasion de son territoire par la Russie. Deuxièmement, dans une perspective d’assurance, il s’agit de reconstituer les stocks militaires affaiblis par les conflits récents et le manque d’investissements passés depuis la fin de la guerre froide. Troisièmement, il s’agit de développer de nouvelles capacités pour faire face aux menaces émergentes ou qui sont devenues plus concrètes et préoccupantes ces dernières années (drones, cyber, munitions téléopérées, etc.).

L’évolution récente de l’environnement géopolitique a tout particulièrement changé la probabilité de l’exposition au feu, de son intensité et des volumes de forces à engager pour un pays. Pour la plupart des pays européens, les annonces faites expriment une nécessaire transformation des forces armées pour répondre aux défis de la masse – et donc de la quantité – sans pour autant se couper des innovations technologiques les plus avancées – et donc coûteuses – tout en répondant aux nombreux défis posés par le numérique (intelligence artificielle, stockage, sécurisation et traitement des données, par exemple). En effet, les forces armées ont pour missions de surveiller, protéger et/ou garantir un déni d’accès à des espaces immenses (espaces aériens, maritimes, cyber et spatiaux). Cela pose la problématique de la quantité de matériels lorsqu’on assiste à une élongation des besoins stratégiques avec la multiplication des théâtres. Il s’agit aussi de garantir l’adaptation de la technologie nécessaire pour accomplir ces nouvelles missions. Dans ces conditions, apparaissent les coûts d’opportunité liés au choix du tout technologique, i.e. la trajectoire suivie par la plupart des pays occidentaux sur le plan industriel et militaire depuis la fin de la seconde guerre mondiale (Bellais et Droff, 2017a). Ces choix sont intimement liés à des préférences doctrinales, considérant que la supériorité technologique permet la supériorité opérationnelle.

Le « choc de demande » post-février 2022 rend nécessaire l’adaptation de l’offre industrielle. On est en effet dans une situation d’offre relativement inélastique face à des ruptures stratégiques qui modifient la demande. Sur un plan qualitatif, le conflit en Ukraine est révélateur de l’importance de nouvelles capacités dans la conduite des opérations dans un conflit de haute intensité moderne comme les munitions téléopérées, les drones de petites dimensions et polyvalents (qu’ils soient aériens, terrestres ou navals), le cyber ou le spatial (notamment en ce qui concerne la transmission et l’exploitation des données). La mise en évidence d’un risque d’attrition élevé amène, dans une perspective d’économie industrielle, à s’intéresser au marché des consommables, i.e. des matériels à la durée de vie très courte (ex. : drones). A contrario, le contexte de démonstration de forces entre grandes puissances miliaires rend impossible de renoncer à des biens durables, i.e. des équipements majeurs à la durée de vie très longue (porte-avions, avions de combat, missiles hypersoniques, missiles balistiques, etc.). Cette ambivalence est au coeur des mutations actuelles de la défense, et en particulier de l’industrie de défense.

Compte tenu de cette évolution de la demande en équipements de défense, notre hypothèse de travail est qu’il existe deux marchés de l’armement. Le premier est constitué des acteurs traditionnels de l’industrie de défense, capables d’apporter une fourniture capacitaire classique comme les véhicules blindés, les systèmes d’artillerie, les aéronefs et les navires. Le second fait référence aux acteurs industriels émergents qui permettent de répondre à certains besoins non couverts par les matériels classiques comme, par exemple, dans les domaines des drones, du cyber, de l’espace ou encore de l’informatique et du traitement de la donnée. Sous l’angle de la politique industrielle, il nous paraît particulièrement important de comprendre les paramètres structurels de ces deux marchés afin d’identifier les bons leviers pour adapter l’offre à la demande.

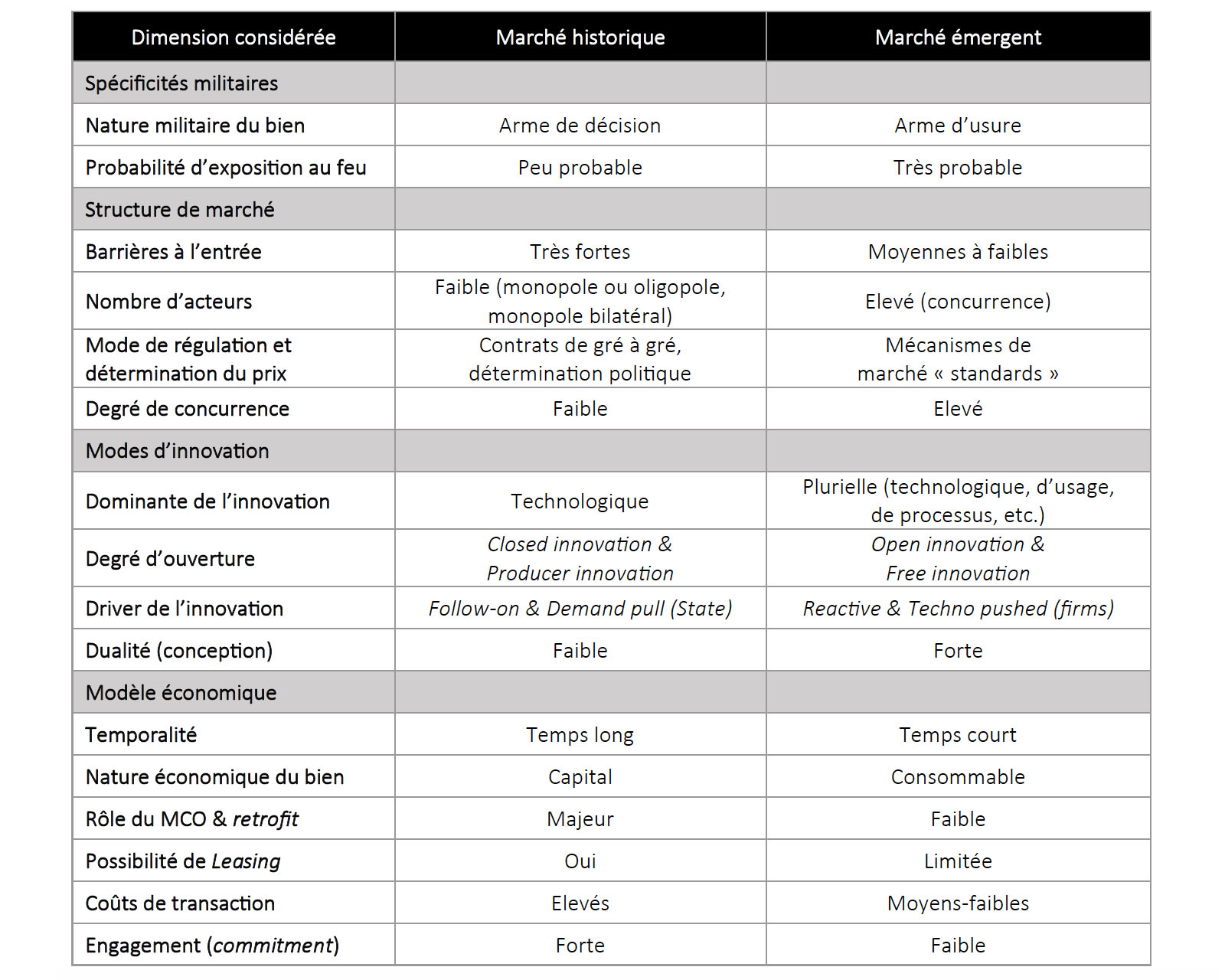

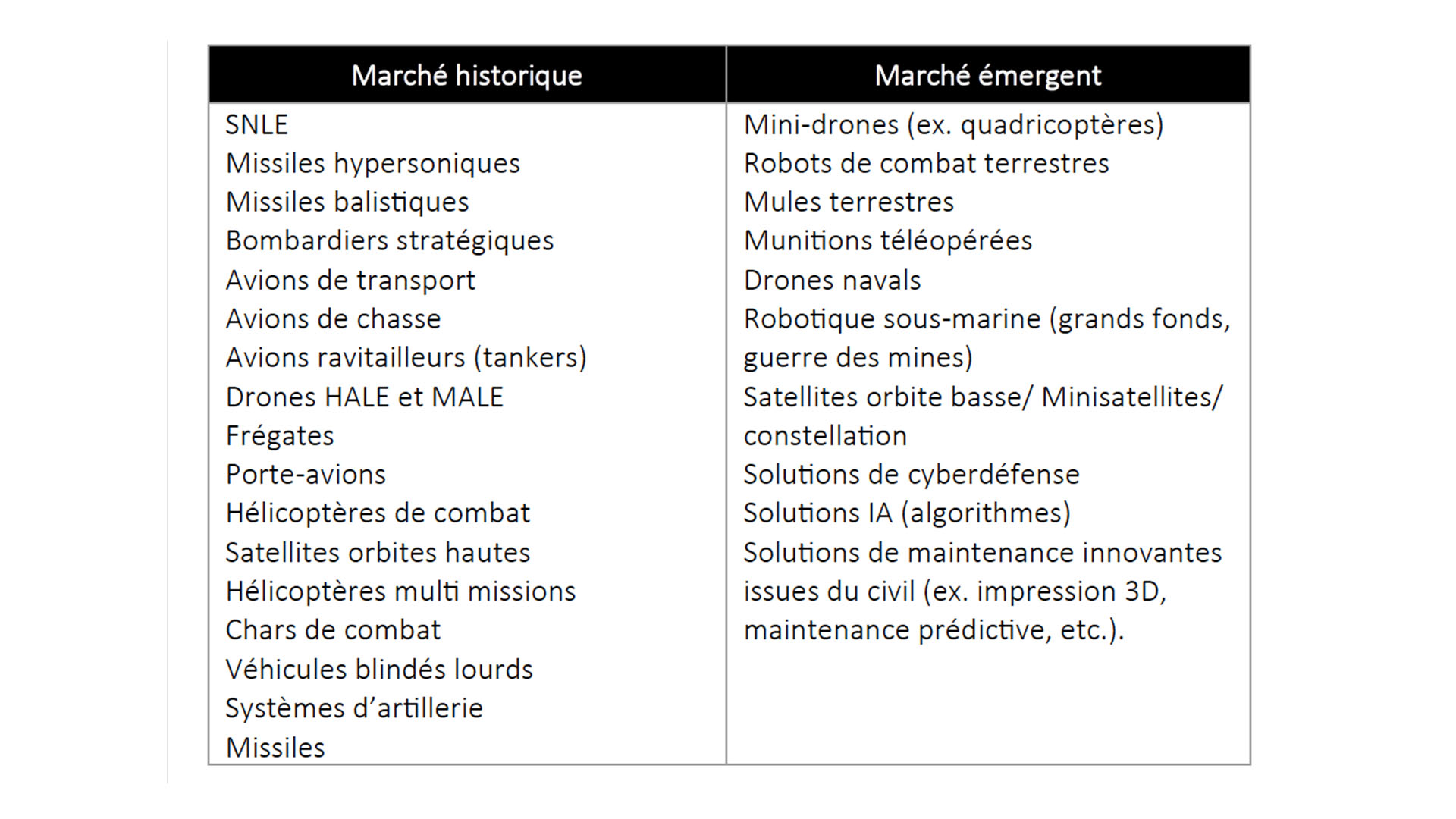

Dans ce qui suit, nous détaillons les caractéristiques essentielles de chacun de ces marchés : les barrières à l’entrée et la structure de marché qui découle, les modes d’innovation et les modèles d’affaires afférents. La première partie est consacrée au « marché historique » de l’armement dont le fonctionnement est largement hérité de la guerre froide et qui a conditionné la forme du marché jusqu’en février 2022. La seconde partie s’intéresse aux caractéristiques du « marché émergent » de l’armement. En conclusion, nous présentons un tableau de synthèse de ces deux marchés de l’armement, lesquels doivent être pensés et analysés comme étant complémentaires. Ceci amène à s’interroger sur ce qu’implique cette structuration particulière du marché de l’armement en deux segments distincts en termes de gouvernance de la base industrielle et technologique de défense (BITD) des pays européens.

Le marché historique de l’armement

Structure de marché

Les entreprises traditionnelles de l’industrie de défense sont caractérisées par des coûts fixes importants liés à la nature des biens produits (Hartley, 2007). En raison de l’évolution de la technologie militaire, les coûts unitaires y augmentent plus vite que les budgets de défense, ce qui explique, pour partie, la baisse tendancielle de la taille des forces armées. Cela fait référence à la loi d’Augustine (Hartley, 2020). Les équipements de défense s’apparentent alors à des biens de tournoi où l’avantage marginal par rapport à son rival est un déterminant essentiel à l’explication de la croissance des coûts (Hove et Lillekvelland, 2016).

Dans ce contexte, de fortes barrières à l’entrée structurent l’industrie de défense traditionnelle. On peut observer que les principaux acteurs du marché, parmi les firmes occidentalesLes données collectées par le SIPRI montrent l’émergence de l’industrie de défense chinoise qui surpasse désormais l’industrie européenne parmi le top 10. , sont globalement inchangés (sauf en cas de changement de nom) depuis le début des années 2000, après une décennie de réorganisation durant les années 1990, en particulier aux États-Unis. Les barrières administratives et légales y sont également majeures compte tenu de la forte régulation du marché par l’Etat.

La faible contestabilité du marché conduit à des situations oligopolistiques, voire même monopolistiques à l’échelle nationale pour les pays européensPour une perspective historique sur les réorganisations industrielles en Europe, voir Klezcka et al. (2023). . Ainsi, la logique de monopsone tend à s’effacer pour converger vers un monopole bilatéral (un seul client étatique pour un seul offreur industriel), ce qui peut conduire à des négociations de contrats de gré à gré. Le processus de détermination des prix s’éloigne du cadre de la concurrence pure et parfaite et les critères stratégiques et politiques y ont une grande importance (Laguerre, 2009 ; Smith, 2022).

Conséquence des barrières à l’entrée fortes, le degré d’engagement des acteurs est très élevé ce qui limite les possibilités de retour en arrière. En raison de l’importance des coûts irrécupérablesSunk cost (coûts irrécupérables) : partie des coûts fixes qui n'est pas récupérable (Carlton et Perloff, 2015, p.53). , les effets de verrouillage politiques et institutionnels sont très forts avec in fine des coûts élevés et un gaspillage de ressources.

Modes d’innovation

En ce qui concerne les modes d’innovation, le client (l’armée via son agence d’acquisition) fournit les spécifications dans une approche « top-down » et il revient aux entreprises de défense de s’adapter, en fonction de leurs compétences. Pour que le marché fonctionne et que l’offre puisse satisfaire la demande, les spécifications doivent également être compatibles avec les capacités industrielles. Ainsi, si théoriquement le pouvoir de marché est entre les mains des clients, on peut penser qu’une codétermination est l’approche privilégiée. En ce sens, une agence d’acquisition (comme la direction générale de l’armement en France, par exemple), via son expertise scientifique et technique, doit permettre de lever les asymétries d’information qui peuvent exister sur le marché.

L’innovation technologique est dominante sur le marché historique, en lien avec les technologies militaires et l’évolution de la menace, généralement approximée par le niveau technologique de l’adversaire. Une innovation technologique est l’application d’une invention pour créer un nouveau produit ou un nouveau procédé de fabrication. Dans la défense, les innovations technologiques sont généralement des innovations de produit (Cowan et Foray, 1995). Ces innovations technologiques consistent généralement à : disposer de nouvelles armes plus performantes (i), plus adaptées aux usages militaires (ii) ou à améliorer la performance d’armes existantes (iii) dans un spectre de performances diverses (puissance de feu, résistance, vitesse, discrétion, capacité de traitement de données, etc.).

Sur le marché historique, le renouvellement des capacités se fait historiquement par « générations successives » dites follow-on (Kurth, 1972). Cette approche implique une obsolescence planifiée des systèmes militaires, car il est impossible de conserver un avantage technologique si les adversaires sont en mesure de rattraper la dernière génération d'équipements. Par conséquent, il est nécessaire de lancer le développement de la prochaine génération de matériels dès que la précédente entre en service. Cela permet de préserver un avantage technologique sur les adversaires potentiels tout en garantissant le maintien et la disponibilité des ressources et compétences industrielles. Dans ce paradigme, le principe de développement par « générations successives » est la condition sine qua non pour éviter toute surprise stratégique.

Le corollaire de ce fonctionnement est une forte continuité technologique des capacités de défense (Bellais et Droff, 2017b). En effet, le follow-on se fait quelque part via un accord tacite entre les Etats et les entreprises de défense. Ces dernières vont favoriser le renouvellement des systèmes s’appuyant sur les actifs existants et bien maîtrisés (technologies, savoir-faire). Les opportunités technologiques qui résultent de changements incrémentaux sont rapidement acceptées et implémentées (Gansler, 1989). L’allocation des ressources se fait de façon relativement défavorable à des innovations adaptatives et réactives, pour lesquelles le délai de réaction est, par définition, court, voire très court.

Modèle économique

Les biens sur ce marché ont des caractéristiques de biens durables, i.e. leur durée de vie s’étale sur plusieurs périodes (Carlton et Perloff, 2015). Les modèles d’affaires afférents au marché historique sont alors ceux « du temps long » car les matériels militaires restent en service très longtemps (30, 40 ans, voire 50 ans et plus). Deux raisons principales à ce fait. Premièrement, le coût unitaire très élevé des matériels incite les gouvernements à garder ces derniers en service le plus longtemps possible, ceci sous contrainte budgétaire forte (dette publique élevée, croissance faible, etc.) et dans le cadre de coûts d’opportunité élevés (croissance du coût des services publics comme la santé ou l’éducation, qui peuvent parfois entrer en concurrence avec la défense - « loi de Baumol ») (Baumol, 1967). Deuxièmement, le contexte de la guerre froide ou post-guerre froide limite la perte de matériels, ce qui tend à habituer les gouvernements à garder ces derniers en service plus longtemps.

Sur le plan industriel, ces biens garantissent pour les firmes une possibilité de bascule partielle vers des activités de services (maintien en condition opérationnelle - MCO, retrofit, modernisation, etc.) (Droff, 2013). Le marché du naval illustre ce cas d’une industrie dans laquelle le MCO permet d’accroître la taille du marché lorsque les budgets de défense – et donc les commandes – se réduisent (Bellais, 2017 ; De Penanros, 2003). La longue durée de vie des matériels offre aussi des possibilités de bénéficier de capacités en leasing, en particulier pour les pays ayant peu de marge de manoeuvre budgétaire (Droff et Malizard, 2023). Par exemple, l’entreprise suédoise Saab AB loue des Gripen à la Hongrie et à la Tchéquie, avec un service comprenant le MCO ainsi qu’une modernisation et une mise à niveau planifiée des appareils sur plusieurs années.

Le marché émergent de l’armement

Structure de marché

Fondamentalement, ce marché que nous qualifions d’« émergent » est plus proche d’un marché régi par les mécanismes standards de régulation par les prix. Les barrières à l’entrée y sont relativement faibles, il en découle un nombre d’acteurs plus élevé sur le marché et donc une concurrence plus forte. Conséquence des barrières à l’entrée relativement faibles, le degré d’engagement des acteurs est limité ce qui implique davantage de possibilité de retour en arrière en cas d’erreur et donc de sortie du marché. Les effets de verrouillage politiques et institutionnels sont moins forts que dans le modèle historique. La dualité occupe une place importante en raison des effets d’échelle qu’elle permet (taille du marché) mais aussi en réduisant les coûts irrécupérables dont le niveau élevé est caractéristique du marché historique.

Cette structure particulière facilite l’arrivée de nouveaux entrants, souvent issus de la sphère civile, sur le marché et la production de volumes plus importants. Le marché des drones illustre bien ce phénomène : les coûts fixes y sont relativement peu élevés et la technologie est largement duale avec une valeur des systèmes reposant beaucoup, mais pas uniquement, sur les capteurs, le traitement des données et l’intelligence artificielle embarquée. Parmi les nouveaux entrants récents sur le marché, on relèvera (sans être exhaustif) : Turgis et Gaillard et son offre de drone Aa-rok, l’entreprise Delair historiquement présente sur le marché des drones de surveillance et qui investit désormais le marché militaire, ou encore Destinus, entreprise fondée en Suisse et travaillant dans le domaine de l’hypersonique mais qui, dans le même temps, a livré en 2023 des centaines de drones à hélice low-cost de longue portée. Le secteur spatial illustre aussi ce marché émergent (solutions de couverture spatiale moins coûteuses avec le système Star Link, logiciels de traitement de données vidéos utilisés dans le cadre du conflit en Ukraine, par exemple) ou encore la robotique (robots d’exploration sous-marines dont la technologie est issue du secteur civil et qui peuvent trouver des applications dans la défense des fonds marins ou dans la future guerre des mines, mules de transport dans le domaine terrestre, etc.).

Modes d’innovation

Là où le modèle historique privilégie l’innovation technologique, le modèle émergent combine l’innovation technologique et l’innovation non-technologique. Par innovation non-technologique, on entend, par exemple, des innovations d’usage ou combinatoires, c’est-à-dire consistant à recombiner des technologies existantes, parfois très anciennes comme dans le cas des sidewise technologies (Bracken, 2005), pour répondre à un besoin opérationnel non couvert. Il peut s’agir de technologies qui sont perçues comme dépassées et sont utilisées dans un contexte et des missions autres que celles pour lesquelles elles ont été conçues (Langloit, 2011, p.61). La recombinaison des technologies ou leur usage détourné agit ici comme une innovation de rupture en provoquant la surprise stratégique. Les IEDImprovised explosive Devices (engins explosifs improvisés). De nombreux « supports » ont servi aux IED : voitures, animaux morts ou vivant, bidons et canettes abandonnés, etc. (Henrotin, 2009, p.82). Cette variété des supports illustre le potentiel de surprise stratégique des IED. s’inscrivent, par exemple, dans cette logique de sidewise technologies. Dans cette perspective, le rôle joué par l’industrie civile est important, en particulier dans le domaine du numérique, fortement caractérisé par les combinaisons et recombinaisons de technologies existantes (Brynjolfsson et McAfee, 2014).

Les drones First Person View (FPV) en Ukraine sont souvent basés sur des drones quadricoptères initialement conçus pour un usage civil (récréatif ou professionnel). Ils se combinent avec des techniques de visualisation et de l’IA, souvent réalisées avec des éléments en fabrication additive et parfois financés par des modes de financement numériques de type crowdfunding, voire des modes de distribution complètement innovantsPar exemple, la start-up ukrainienne Steel Hornets se définit comme étant une entreprise de vente par correspondance de bombes pour drones. En s’inspirant du modèle d’affaires d’Amazon, elle expédie des munitions directement aux utilisateurs par voie postale. Elle fournit les munitions sans charge explosive ni détonateur, ce qui les rend plus sûres à manipuler et faciles à distribuer par voie postale, et donc facilite l’approvisionnement des opérateurs de drones sur le territoire ukrainien. Pour armer la munition, l'opérateur l'équipe d'un détonateur militaire standard relativement facile à trouver et il remplit le corps de la bombe d’explosif plastique. . Aucune de ces technologies n’est réellement nouvelle mais leur combinaison entraîne indéniablement une plus-value opérationnelle avec une forme de rupture stratégique (Kunertova, 2023).

Sur ce marché émergent, l’offre joue un rôle important et l’innovation est plutôt « poussée par la technologie » (technology pushed). Une des caractéristiques de ce marché est que les entreprises sont force de propositions sur des technologies, voire des produits finis pour lesquels les forces armées n’ont pas forcément exprimé de besoin. Par exemple, dans l’intelligence artificielle, on assiste aujourd’hui à de nombreuses propositions de valeur par les start-ups de l’IA avec des applications potentielles qui n’ont souvent pas été anticipées par les armées. Dans le domaine du MCO terrestre, la SIMMTStructure intégrée du maintien en condition opérationnelle des matériels terrestres (SIMMT). a récemment publié une demande d’information visant à recenser les différentes technologies utiles à l’armée de Terre pour la maintenance de ses matériels et les types d’offres potentielles des entreprises pour les sept prochaines années.

Bien que moins centrale que dans le marché historique, la demande y joue deux rôles, qui tendent à se combiner. Un premier rôle d’impulsion dans lequel un besoin opérationnel génère une demande qui n’avait pas été anticipée par le mode de régulation du marché historique. Les drones de petites tailles, disponibles en très grande quantité (pour rechercher des effets de saturation, notamment), la lutte anti-drone ou encore les munitions téléopérées peuvent s’inscrire dans ce cas de figure. Un second rôle tient plus aux boucles de rétroactions entre l’offre et la demande suite à l’utilisation du matériel, dans une logique d’implication de l’utilisateur (pour améliorer les produits) (von Hippel, 1988 ; Von Hippel, 2017), logique dite « en spirale » inspirée de l’industrie de l’informatique, et notamment du développement des logiciels (Boehm, 1988), ou de façon plus moderne dans ce qu’on appelle aujourd’hui les modèles de Minimum Viable Products (MVP) (GAO, 2023).

Modèle économique

Les biens produits et vendus ont des caractéristiques proches des biens consommables et leur durée de vie est courte, voire très courte (ex. drones dits « kamikazes »). Ainsi, les drones FPV de type seek and destroy sont à usage unique. Autre exemple, un drone de reconnaissance à voilure fixe Leleka-100, produit depuis 2021 par l'entreprise ukrainienne DeViro effectue en moyenne 20 vols sur le front ukrainien avant d'être abattu par l’ennemi.

Par conséquent, la place des services comme le MCO ou le retrofit, centraux dans les modèles économiques du marché historique, y est limitée et l’intérêt de proposer une solution locative est très limitée, voire inexistante. En effet, la probabilité que l’équipement soit détruit est élevée et la perspective de gains pour les producteurs sur une offre locative de long terme est alors fortement réduite. Les possibilités de services en écosystème existent, notamment en matière de stockage, traitement, exploitation des données ou encore de formation, mais ces derniers restent indissociables d’un nombre élevé de plateformes.

Conclusion

Cet article s’intéresse à l’évolution du marché de l’armement dans une perspective post-Ukraine 2022. Il se base sur une hypothèse de travail selon laquelle le marché de l’armement peut être vu comme étant compartimenté en deux marchés aux caractéristiques différentes. Sur le premier marché dit « historique », les biens produits et vendus seraient assimilables à des biens durables (du capital) et un second marché dit « émergent » où les biens seraient au contraire proches des biens de consommation (des consommables). Les structures et les règles de marché y sont différentes, ainsi que les modes d’innovation. Les produits du marché historique sont alors très technologiques, disponibles en quantité limitée et très spécifiques à l’usage militaire qui en est fait. Au contraire, les produits sur ce marché émergent sont plutôt orientés vers une logique de consommable avec une simplification des spécifications, l’utilisation de composants issus du monde civil (dualité) et des modes d’innovation différent (boucle de RETEX courte avec implication des utilisateurs dans le processus d’innovation). Les deux tableaux suivants présentent une synthèse des deux marchés. Le tableau 1 fournit un résumé des caractéristiques des deux marchés tandis que le tableau 2 propose des exemples illustrant ces deux marchés (voir page suivante).

Ces deux marchés sont parfois vu comme étant en concurrence mais nous pensons qu’ils peuvent être vus à la fois en concurrence et complémentaires dans une perspective de couverture du spectre capacitaire. De prime abord, ils semblent en concurrence dans la mesure où les acteurs traditionnels de la BITD (grandes firmes) proposent aussi des solutions capacitaires qui en apparence couvrent les mêmes besoins (Airbus et Safran produisent des drones, Naval group est capable de concevoir et produire des drones navals, toutes les entreprises de l’armement s’intéressent à l’IA, etc.).

Mais c’est davantage vers la complémentarité qu’il conviendrait de s’orienter. Les deux marchés ne s’opposent pas mais sont complémentaires, a fortiori dans les pays dotés de la dissuasion nucléaire, laquelle demeure généralement une composante motrice de la R&D de défense dans son ensemble voire de la R&D nationale (énergie, simulation numérique, sécurité, etc.).

Tableau 1. Les caractéristiques des deux marchés de l’armement

Source : auteurs

Tableau 2. Marché historique et marché émergent, quelques exemples

Source : auteurs

Le cas français illustre cette idée et montre aussi, à travers l’exemple de la LPM 2024-2030 combien il est difficile de moderniser les capacités dites « haut du spectre » tout en mettant en place une politique dite « d’économie de guerre » visant à « produire plus, plus vite et moins cher ».

La description du fonctionnement des marchés de défense tels que nous les présentons pose plusieurs questions : Quelles conséquences pour les acteurs industriels en place ? Quelle politique publique faut-il développer et instaurer pour assurer la bonne allocation des efforts financiers sur le plan capacitaire ?

Du côté de la demande, une question fondamentale est d’identifier correctement en amont les caractéristiques d’un matériel afin de savoir à quel marché s’adresser. Pour cela quels sont les critères de décision ? Par exemple, le général Burckard, Chef d’état-major des Armées, expliquait que l’armée française avait beaucoup misé sur la haute technologie, mais qu’avec le retour des logiques d’attrition, la question de la soutenabilité d’armes utilisées avec un coût unitaire très élevé se pose et qu’il fallait aussi des « armes d’usure » moins coûteuses. Dans cette perspective, une arme de décision est vue comme un bien durable (capital) et fait appel au marché historique. Au contraire, une arme d’usure est davantage vue comme un « consommable » et fait donc appel au marché émergent. Du côté de l’offre, la question fondamentale est celle de l’adaptation des acteurs industriels et étatiques. D’une part, les procédures d’acquisition, héritées de décennies de pratiques, doivent être revues pour permettre l’agilité nécessaire pour satisfaire les besoins exprimés par les armées. Les acteurs de la BITD traditionnelle, fortement spécialisés compte tenu des barrières à l’entrée du marché classique, peuvent-ils s’adapter à cette dualité de marché ?

Bibliographie

Baumol W. (1967). « Macroeconomics of Unbalanced Growth: The Anatomy of Urban Crisis », American Economic Review, 57, n° 3, p. 415-426.

Bellais R. (2017). « Against the odds: The evolution of the Eu-ropean naval shipbuilding industry », Economics of Peace and Security Journal, 12, n° 1, p. 5-11.

Bellais R., Droff J. (2017a). « Innovation, technology and defence procurement: reform or paradigmatic shift? », dans Emerging Strategies in Defense Acquisitions and Military Procurement (K. Burgess (ed.)), IGI Global, Hershey, Pennsylvania, USA, p. 205-221.

Bellais R., Droff J. (2017b). « Innovation et technologie dans l’armement : un modèle en nécessaire transformation », Annuaire français de Relations Internationales (AFRI), 18, p. 777-791.

Boehm B.W. (1988). « A spiral model of Software development and enhancement », IEEE Computer, 21, n° 5, p. 61-72.

Bracken P. (2005). « Sidewise technologies: national security and global power implications », Military Review, 85, n° 5, p. 64-67.

Brynjolfsson E., McAfee (2014). The second machine age. Work, progress and prosperity in a time of brilliant technologies, W.W. Norton & Company.

Carlton D.W., Perloff J.M. (2015). Modern Industrial Organization, 4e édition, Pearson.

Cowan R., Foray D. (1995). « Quandaries in the economics of dual technologies and spillovers from military to civilian research and development », Research Policy, 24, n° 6, p. 851-868.

De Penanros R. (2003). « Les arsenaux de marine et leur avenir », dans Géopolitiques et industries navales. L’épreuve de la globalisation (De Penanros R, Sellin T, eds.), CIRPES, p. 99-116.

Droff J. (2013). « Technological change and disruptive trends in the support of defense systems in France », Journal of Innovation Economics & Management, 12, n° 2, p. 79-102.

Droff J., Malizard J. (2023). « 50 shades of procurement: the European defense trilemma in defense procurement strategies », Economics of Peace and Security Journal, 18, n° 1, p. 18-34.

Gansler J. (1989). Affording Defense, MIT Press, Cambridge.

GAO (2023). « Defense software acquisitions: Changes to Requirements, Oversight, and Tools Needed for Weapon Programs », GAO-23-105867 (July 2023), Government Accountability Office.

Hartley K. (2007). « The Arms Industry, Procurement and Industrial Policies (Chapter 33) », dans Handbook of Defense Economics (Hartley K., Sandler T. eds.), Elsevier, p. 1139-1176.

Hartley K. (2020). « Rising Costs: Augustine Revisited », Defence and Peace Economics, 31, n° 4, p. 434-442.

Henrotin J. (2009). « Mines, IED et EFP...face aux forces occidentales », Défense et Sécurité Internationale, juillet-août, n° 50, p. 80-85.

Hippel E. von (1988). The sources of innovation, Oxford University Press, New York.

Hove K., Lillekvelland T. (2016). « Investment Cost Escalation – An Overview of the Literature and Revised Estimates. », Defence and Peace Economics, 27, n° 2, p. 208-230.

Kleczka M. (2023). « Six Decades of Consolidation in the European Defence Industry (1960-2022) », Economics of Peace and Security Journal.

Kunertova D. (2023). « Drones have boots: Learning from Russia’s war in Ukraine », Contemporary Security Policy, 44, n° 4, p. 576-591.

Kurth J. (1972). « The political economy of weapons procurement: the follow-on imperative », American Economic Re-view, 62, n° 2, p. 304-311.

Laguerre C. (2009). « Is the defense market contestable? », Defence and Peace Economics, 20, n° 4, p. 303-326.

Langloit P. (2011). « Première phase d’"Iraqi Freedom" Quelques leçons en matière de Transformation », Défense et Sécurité Internationale, septembre, n° 73, p. 54-61.

Smith R. (2022). Defence Acquisition and Procurement How (Not) to Buy Weapons, Cambridge University Press (Elements in Defence Economics).

Von Hippel E. (2017). Free innovation, MIT Press.

Crédit image : @Shutterstock

Évolution des conflits et reconfigurations de l’industrie de l’armement : l’hypothèse des deux marchés

Josselin Droff, Julien Malizard, DEFENSE&Industries n°18, juin 2024

Télécharger l'article au format PDF

Partager

Sommaire du n°18 :

- Évolution des conflits et reconfigurations de l’industrie de l’armement : l’hypothèse des deux marchés

Télécharger le numéro au format PDF